点击观看网站应用教学短片

牛熊证 认股证 首选法兴

- 本结构性产品并无抵押品

- 法兴热线:(852) 2166-4266

行使价

牛熊证的行使价与正股现货价相差决定其内在价值,行使价离现货价愈远,内在价值就愈高,价格亦因而愈高。此外,行使价也是计算剩馀价值和到期时可收回金额的其中一个重要条款。

收回价

收回价是决定牛熊证寿命的一项重要条款,一旦正股现货价触及收回价,牛熊证将会立即被收回。我们可从两方面来看收回价,一是收回价与现货价的距离,二是收回价与行使价的距离。先谈前者,当收回价愈接近现货价,被强制收回的风险就愈大,同时,牛熊证的杠杆比率也会愈高;後者则与收回後获得剩馀价值的机会有关,若收回价与行使价相距愈远,收回後获得剩馀价值的机会愈高,相反,如为N类牛熊证,即收回价与行使价相同,收回後没有剩馀价值。现时市场上的牛熊证均为R类,不过,普遍收回价与行使价相距不远,以恒指牛熊证为例,收回价与行使价的差距一般是100或200点。

到期日

假如牛熊证一直没有触及收回价,那麽,它的寿命就止於到期日。理论上,到期日较长,牛熊证的财务费用部分会较高,即是说,投资者需要付出的较高的成本,杠杆比率因而较低。

杠杆比率

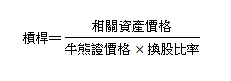

牛熊证的杠杆比率,是指当相关资产价格变动1%,牛熊证理论价格变动的百分比。杠杆比率愈大,潜在回报就愈大,但需要承受的风险也会愈高。投资者需留意,杠杆并不是一个常数,它是随着相关资产和牛熊证的价格变动而改变,投资者可用以下公式来计算杠杆比率,以作入市时的参考:

换股比率

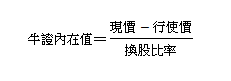

换股比率是指以多少份牛熊证来换取一股相关资产的比率,例如一只换股比率为100的腾讯牛熊证,需要购入100份牛熊证才能追踪1股腾讯正股。假设除了换股比率以外的所有条款均相同,换股比率较大的牛熊证,面值较低,相反,换股比率较小的面值则较高,投资者也可透过回顾计算牛证内在值的公式来理解原因。

举个例子,腾讯现价350元,有两只牛证条款如下(除了换股比率外,其他条款一律相同):

| 行使价 | 收回价 | 到期日 | 财务费用 | 换股比率 | 牛证价格 | |

| 牛证A | 340元 | 343元 | 2018/11 | $0.005 | 100 | $0.105 |

| 牛证B | 340元 | 343元 | 2018/11 | $0.05 | 10 | $1.05 |

街货量

街货量(又称市场持货量)是指在当日收市後,除发行人以外的市场参与者所累积持有的牛熊证份数。每当投资者买入牛熊证,该牛熊证的街货量就会增加。当街货量占总发行量比例偏高时,牛熊证价格受市场供求力量所支配的机会便愈大,继而造成价格波动,或不跟随正股走的情况。因此,投资者在选择牛熊证时,必须谨慎留意街货量是否过高。